投资者关系

中证1000指数:聚焦中小盘,凸显高成长

发布日期:2023-08-02 09:03:52

科技创新有望成为A股最重要投资主线

自2012年以来,中国经济呈现出两个典型特征,即“增速放缓”与“结构转型”,具体表现为GDP增速趋势下行,产业结构发生显著变化,以消费和服务为代表的第三产业占比提升。党的二十大会议指出,“高质量发展是全面建设社会主义现代化国家的首要任务”“坚持创新在我国现代化建设全局中的核心地位”。当前我国正处在高质量发展的重要阶段,而科技创新是推动经济高质量发展的强劲引擎。

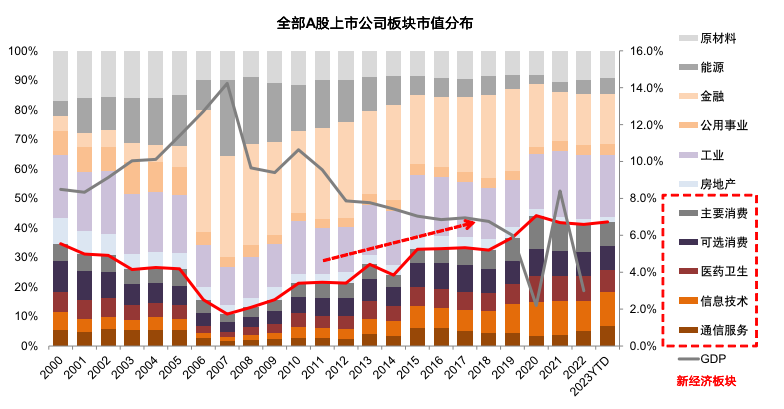

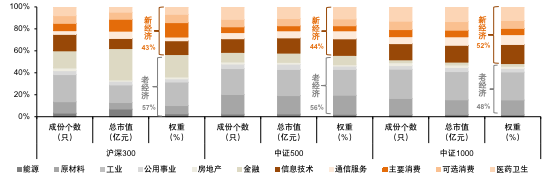

宏观经济转型升级亦反映在股票市场市值结构变化上。根据Wind数据,从中证一级行业分布看,2012年以来A股上市公司中新经济(信息技术、通信服务、医药卫生、可选消费、主要消费等行业)行业市值占比整体呈现上升趋势,由2012年的21.3%提升至目前的42.0%。我们认为随着我国经济继续深入推进高质量发展和经济结构转型升级,科技创新、创新成长有望成为A股最为重要的投资主线。(本段数据截至2023年7月21日)

图 1:A股新经济企业市值占比不断提高

二

反映A股小市值股票表现的核心指标

中证1000指数选取中证800指数样本以外的规模偏小且流动性好的1000只证券作为指数样本,综合反映沪深市场中一批小市值公司的股票价格表现。中证1000指数由中证指数有限公司于2014年10月17日正式发布,以2004年12月31日为基日,基点为1000点。

三

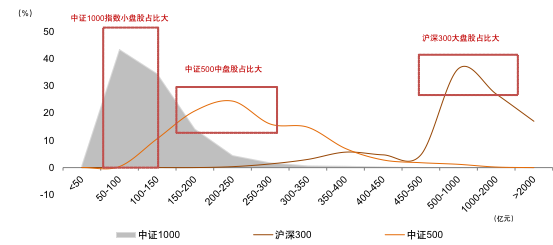

权重分布:成份股权重相对分散

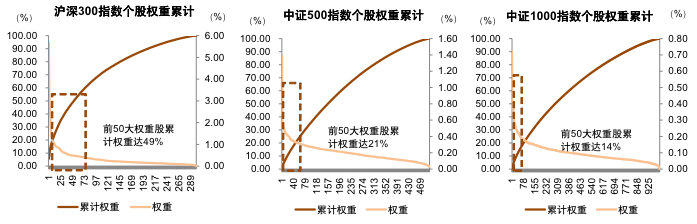

中证1000指数前5大、前50大权重股合计权重分别为2.4%、14.4%,相较沪深300、中证500指数,中证1000指数成份股权重较为分散,意味着高权重个股走势不会对指数走势产生较大影响。

图 2:沪深300、中证500、中证1000个股权重累计情况

资料来源:中证指数官网,中金公司研究部

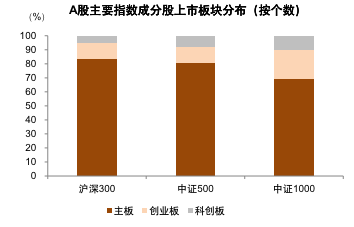

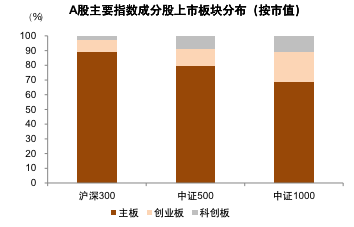

板块分布:创业板与科创板个股占比较高

四

2023年盈利有望高增,估值处于历史低位

在科技板块行情演绎背景下,今年以来中证1000指数表现相对突出,自年初至7月21日,中证1000指数上涨1.9%。

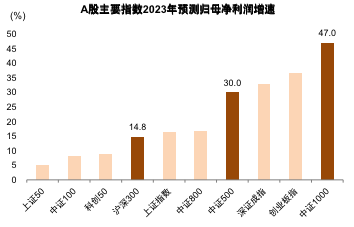

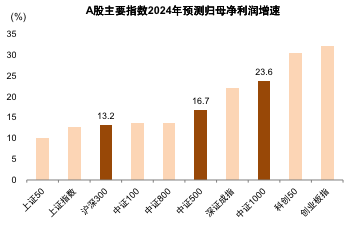

盈利:低基数叠加经济复苏

有望推动2023盈利高增

资料来源:Wind,中金公司研究部

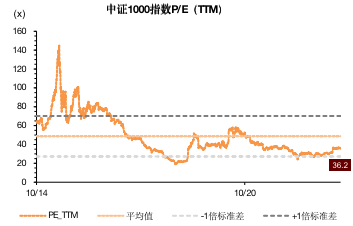

估值:估值处在历史低位水平

截至6月30日,中证1000指数P/E(TTM)为36.2x,明显低于2010年以来估值均值水平(48.8x),处在2010年以来28.9%的历史分位数水平;P/B为2.3x,低于2010年以来估值均值水平(3.1x),处在2010年以来19.4%的历史分位数水平。

图 9: 中证1000指数 P/E(TTM)估值

图 10: 中证1000指数P/B估值

五

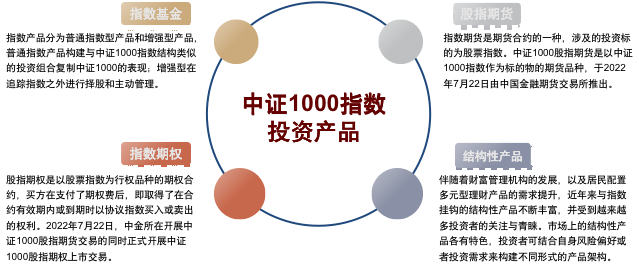

指数投资方式:产品丰富,选择多样

指数化投资是一种被动投资策略,即通过与某只指数挂钩,以获得与该指数较为贴近的投资回报。原则上,在进行指数化投资时,投资收益的变动方向或幅度均会跟随挂钩指数的走势。经过近十年的发展,与中证1000指数相关的指数化投资产品不断丰富,为不同风险偏好的投资者投资中证1000指数提供了更多选择与途径,主要包含指数基金、指数期货、指数期权以及与指数挂钩的结构性产品等。

图 11:中证1000指数投资产品丰富

资料来源:Wind,中金公司研究部

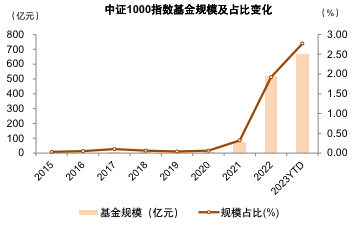

指数基金规模:基金规模逐年上升

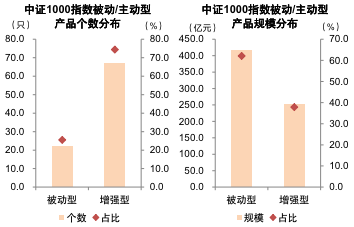

指数产品分为普通指数型产品和指数增强型产品:1.普通指数产品以中证1000指数为标的指数,投资中证1000指数的成份股,通过构建与中证1000指数结构相似的投资组合,直接复制中证1000指数表现。2.指数增强产品:该类产品在追踪中证1000指数的前提下,进行择时择股、主动管理,以期望获得市场收益(Beta收益)和超额收益(Alpha),相较于普通指数产品,投资者会承担更高的风险。截至7月21日,跟踪中证1000指数的基金产品有88只,规模达670.0亿元。其中,被动型指数基金22只,规模为416.0亿元,指数增强型基金66只,规模为254.0亿元。

图 12: 中证1000指数基金规模及占比变化

图 13: 中证1000指数被动型与增强型产品分布

资料来源:Wind,中金公司研究部

(中金公司研究部策略分析师伊真真供稿)